日期:2024-06-25 09:52:49 作者: 文章来源:财忠财务

(一)增值税原理初步

1.增值税概念

增值税是对销售商品或劳务过程中实现的增值额征收的一种税。

按照我国增值税法的规定,增值税是对在我国境内销售货物或者加工、修理修配劳务(以下简称劳务),销售服务、无形资产、不动产以及进口货物的单位和个人,就其销售货物、劳务、服务、无形资产、不动产(统称应税销售行为)的增值额和货物进口金额为计税依据而课征的一种流转税。

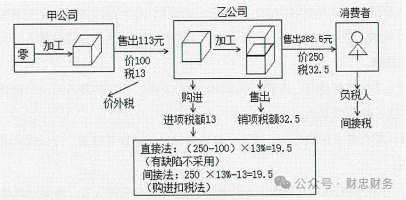

2. 图示认识增值税

3.总结增值税的特点

(1)普遍征收;

(2)税收负担由商品的最终消费者负担;

(3)实行税款抵扣制度;

(4)实行比例税率;

(5)实行价外税制度。

(二)纳税人

1.纳税义务人(大白话阐述):在中国境内干了应该属于增值税征收范围的事儿的单位和个人。

【提示1】单位,是指企业、行政单位、事业单位、军事单位、社会团体及其他单位。

【提示2】个人,是指个体工商户和其他个人。

2. 资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人。

3. 采用承包、承租、挂靠经营方式下,区分以下两种情况界定纳税人

(1)同时满足以下两个条件的,以发包人、出租人、被挂靠人(以下统称发包人)为纳税人:①以发包人名义对外经营;②由发包人承担相关法律责任。

(2)不同时满足上述两个条件的,以承包人、承租人、挂靠人(统称承包人)为纳税人。

(三)纳税人的分类

根据纳税人的经营规模以及会计核算健全程度的不同分为两类

1.小规模纳税人

(1)年应征增值税销售额500 万元及以下。

【提示】年应税销额指纳税人在连续不超过12个月或四个季度的经营期内累计应征增值税销售额,包括纳税申报销售额、稽查查补销售额、纳税评估调整销售额。

(2)已登记为一般纳税人的单位和个人,转登记日前连续12个月或者连续4个季度累计 销售额未超过500万元的,在2019年12月31日前,可选择转登记为小规模纳税人,其未抵扣的进项税额作转出处理。

(3)小规模纳税人会计核算健全,能够提供准确税务资料的,可以向税务机关申请登记为一般纳税人,不再作为小规模纳税人。

(4)小规模纳税人实行简易征税办法,并且一般不使用增值税专用发票,可以到税务机关代开增值税专用发票。

【提示】有变化:小规模纳税人(其他个人除外)发生增值税应税行为,需要开具增值税专用发票的,可以自愿使用增值税发票管理系统自行开具,但销售其取得的不动产,需要开具增值税专用发票的,应当按照有关规定向税务机关申请代开。

2.一般纳税人

(1)年应税销售额超过小规模纳税人标准的企业和企业性单位实行登记制,除另有规定外,应当向税务机关办理登记手续

(2)下列纳税人不办理一般纳税人登记:①按照政策规定,选择按照小规模纳税人纳税的;②年应税销售额超过规定标准的其他个人

(3)纳税人自一般纳税人生效之日起,按照增值税一般计税方法计算应纳税额,并可以按照规定领用增值税专用发票(另有规定的除外)

(4)纳税人登记为一般纳税人后,不得转为小规模纳税人,国家税务总局另有规定的除外。

(四)扣缴义务人

境外单位或者个人在境内销售劳务,在境内未设有经营机构的,以其境内代理人为扣缴义务人,在境内没有代理人的,以购买方为增值税扣缴义务人。