日期:2024-05-08 10:25:46 作者: 文章来源:财忠财务

01

节税案例

甲公司准备用8 000万元现金收购乙公司80%的资产。这些资产包括购进价格2 000万元、账面净值1 000万元、公允价值3 000万元的不动产以及账面净值6 000万元公允价值为5 000万元的无形资产。在该交易中,甲公司和乙公司应当如何纳税?该交易如何进行节税?(因印花税、附加税数额较小,对节税方案不产生影响,所以本方案不予考虑。)

节税方案

在上述交易中,乙公司应当缴纳增值税:

(3000-2 000)×5%+5 000×6%=350(万元)

应当缴纳土地增值税(暂按3%核定):3 000×3%=90(万元)

应当缴纳企业所得税:(3000-1 000+5 000-6 000-90)×25%=227.5(万元)。

甲公司应当缴纳契税:3000×3%=90(万元)。

两公司合计纳税:350+90+227.5+90=757.5(万元)。

如果甲公司用自己的股权来收购乙公司的资产,则乙公司不需要缴纳任何税款。即使将来乙公司再将该股权转让给甲公司或其他企业,也只需要缴纳企业所得税,不需要缴纳增值税、土地增值税和契税。

02

节税思路

根据《财政部国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税〔2009〕59号)的规定,资产收购是指一家企业(称为受让企业)购买另一家企业(称为转让企业)实质经营性资产的交易。受让企业支付对价的形式包括股权支付、非股权支付或两者的组合。

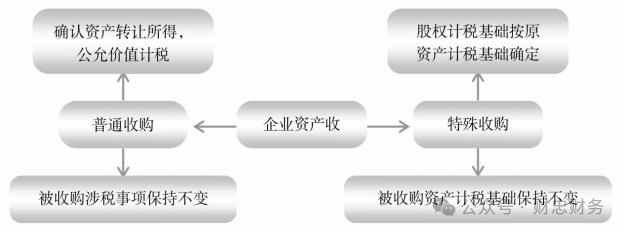

一般情况下,企业资产收购重组的相关交易应按以下规定处理:

(1)转让企业方应确认资产转让所得或损失;

(2)受让企业取得资产的计税基础应以公允价值为基础确定;

(3)受让企业的相关所得税事项原则上保持不变。

特殊资产收购的条件如下:

(1)受让企业收购的资产不低于转让企业全部资产的75%;自2014年1月1日起,该比例降低为50%;

(2)受让企业在该资产收购发生时的股权支付金额不低于其交易支付总额的85%。

第一个条件是收购资产比例,第二个条件是支付股权比例。

特殊资产收购可以选择按以下规定处理:

(1)转让企业取得受让企业股权的计税基础,以被转让资产的原有计税基础确定;

(2)受让企业取得转让企业资产的计税基础,以被转让资产的原有计税基础确定。

企业资产收购分为应税资产收购和免税资产收购。在应税资产收购中,受让企业应确认股权、资产转让所得或损失。转让企业取得股权或资产的计税基础应以公允价值为基础确定。受让企业的相关所得税事项原则上保持不变。

按照重组类型,企业重组的当事各方是指资产收购中当事各方,包括收购方、转让方。重组当事各方企业适用特殊性税务处理的,应按如下规定确定重组主导方:资产收购,主导方为资产转让方。

企业重组日的确定,按以下规定处理:资产收购,以转让合同(协议)生效且当事各方已进行会计处理的日期为重组日。适用特殊性税务处理的企业,在以后年度转让或处置重组资产(股权)时,应在年度纳税申报时对资产(股权)转让所得或损失情况进行专项说明,包括特殊性税务处理时确定的重组资产(股权)计税基础与转让或处置时的计税基础的比对情况,以及递延所得税负债的处理情况等。

免税资产收购的条件是:受让企业收购的资产不低于转让企业全部资产的50%,并且受让企业在该资产收购发生时的股权支付金额不低于其交易支付总额的85%。

在免税资产收购中,转让企业和受让企业都不需要缴纳企业所得税,转让企业取得受让企业股权的计税基础,以被转让资产的原有计税基础确定。受让企业取得转让企业资产的计税基础,以被转让资产的原有计税基础确定。

企业在资产收购中,在条件许可的情况下,应当尽量选择采取免税资产收购的形式。这样可以延迟缴纳所得税,在一定条件下,还可以免除缴纳企业所得税。

03

法律政策依据

(1)《中华人民共和国企业所得税法》(2007年3月16日第十届全国人民代表大会第五次会议通过,2017年2月24日第十二届全国人民代表大会常务委员会第二十六次会议第一次修正,2018年12月29日第十三届全国人民代表大会常务委员会第七次会议第二次修正)。

(2)《中华人民共和国企业所得税法实施条例》(国务院2007年12月6日颁布,国务院令〔2007〕第512号,自2008年1月1日起实施)。

(3)《财政部国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财政部国家税务总局2009年4月30日发布,财税〔2009〕59号)。

(4)《企业重组业务企业所得税管理办法》(国家税务总局公告2010年第4号)。

(5)《财政部国家税务总局关于促进企业重组有关企业所得税处理问题的通知》(财税〔2014〕109号)。

(6)《国家税务总局关于企业重组业务企业所得税征收管理若干问题的公告》(国家税务总局公告2015年第48号)。

节税图