日期:2024-08-29 16:02:10 作者: 文章来源:财忠财务

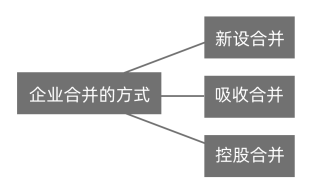

企业合并:两个或者两个以上的企业通过订立合并协议,依照有关法律法规的规定,将资产合为一体,组成一个新企业的行为过程。

二、纳税策划理由

对于企业合并税务处理有一般性税务处理和特殊性税务处理,前者亏损不得结转弥补,被合并企业的亏损不得在合并企业结转弥补,企业分立相关企业的亏损不得相互结转弥补。而后者确可以,所以选择后者从节税角度看对企业是有好处的。

三、筹划案例分析

(一)案例:

例:某设备销售甲公司需要合并一家亏损的股份公司乙,甲公司当年应纳税所得额为360万元,股份公司全部资产公允价值为3000万元、全部负债为2000万元、未超过弥补年限的亏损额为300万元。(假定当年国家发行的最长期限的国债年利率为6%)

合并时甲公司采用两种方案:

(1)采用1000万元货币支付给股份公司吸收合并

(2)采用股权支付额为900万元、银行存款100万元。

(二)选择第一种方案的交税情况

选择第一种方案因为不符合特殊性税务处理条件,乙企业的亏损不能由甲公司弥补

(三)选择第二种方案的交税情况

选择第二种方案为控股合并符合企业重组特殊税务处理的条件,可以一定程度弥补乙企业的亏损。

合并企业甲公司弥补的被合并企业乙公司亏损的限额=被合并企业净资产公允价值*截至合并业务发生当年年末国家发行的最长期限的国债利率=(3000-2000)*6%= 60 (万元)。

因为可以弥补60万的亏损,所以甲公司可以节省企业所得税=60*25%=15万元。

(四)两种不同的选择的节税效果

选择第一种方案:亏损不能弥补

选择第二种方案:可以弥补亏损,从而抵减应纳税所得额60万元,少缴所得税15万元,节税金额=15万元

财税[2009] 59号)第六条规定,企业重组符合规定条件的,且企业股东在该企业合并发生时取得的股权支付金额不低于其交易支付总额的85%,以及同一控制下且不需要支付对价的企业合并,合并双方可以选择按以下规定进行特殊性税务处理:

1.合并企业接受被合并企业资产和负债的计税基础,以被合并企业的原有计税基础确定。

2.被合并企业合并前的相关所得税事项由合并企业承继。

3.可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值*截至合并业务发生当年年末国家发行的最长期限的国债利率。

4.被合并企业股东取得合并企业股权的计税基础,以其原持有的被合并企业股权的计税基础确定。

税务稽查咨询加微信:Czsws01